▼ El Semáforo

▼ Ranking

Lo que deja ver la era del hielo (del dólar)

Por Juan Turello. El fenómeno de compras en Chile durante el fin de semana extralargo puso en...

Con obras y créditos, Llaryora intenta amortiguar la recesión

La caída en la actividad no sólo provocó una fuerte baja en el consumo, sino que sus efectos ya...

Irán, Israel y el peligro de una conflagración global

Por Claudio Fantini. Quizá nunca se sepa con exactitud la magnitud de los daños causados por el...

Cavallo habla de "estanflación" y de su posible candidatura

Domingo Cavallo está en Córdoba, donde dice que "estudia" y se reúne con amigos, a muchos de los...

Cómo es la nueva pirámide social

Guillermo Oliveto, uno de los consultores más prestigioso en materia de consumo en la Argentina,...

Siria se partiría en dos

Por Claudio Fantini. Si cae el régimen, Siria podría dividirse, como ocurrió en China cuando...

Presentación y brindis por un exitoso 2013

Durante un acto realizado en la sede de la Fundación OSDE, en la ciudad de Córdoba, realizamos la...

Una realidad que muchos economistas niegan

Por Gastón Utrera. El Índice de Actividad Económica en Córdoba (IAEC), elaborado por la...

Suscribite al canal de Los Turello.

LTDB: cuando “la plata no alcanza”; qué tener en cuenta al sacar un crédito o un préstamo

Publicado: 27/06/2021 // Comentarios: 0“La plata no alcanza”, es una definición que, lamentablemente, se ha potenciado en la pandemia. Según la consultora D’Alessio IROL, casi 3 de cada 4 familias de sectores medios estaban endeudadas a marzo último.

Durante esta crisis económica, es probable algunas personas acudan a un préstamo o tomen un crédito. Pero ¿qué deberían tener en cuenta? El tema fue abordado en Los Turello de bolsillo (LTDB), con la colaboración de José Simonella, presidente del Consejo Profesional de Ciencias Económicas (CPCE) de Córdoba.

Clic aquí para suscribirse al canal de Youtube de Los Turello.

Préstamo: qué tener en cuenta

Para Simonella, hay que considerar la expectativa de ingresos futuros del solicitante o de la familia, ya que el crédito que se pide puede comprometer -a futuro- los bienes de ese grupo.

Por supuesto, el valor de las cuotas y la tasa de interés son claves a la hora de decidir el endeudamiento. Pero no son las únicas variables a analizar.

¿Algo más? No sólo es importante la tasa nominal anual (TNA), sino el costo financiero total (CFT), que incluye la tasa efectiva que se pagará a lo largo de un año y, por caso, el seguro, que cobran algunas entidades.

Además, habrá que sumar los gastos administrativos que demanda tener una caja de ahorro o una cuenta corriente, cuando el préstamo se realiza a través de un banco.

“Lo primero que debe tener en cuenta quién toma un préstamo es saber si sus ingresos van a crecer a una forma parecida a la que está asumiendo el crédito”, apunta el titular del CPCE.

“De lo contrario -agrega Simonella- si los préstamos suben más rápido que los ingresos, formales e informales esperados, la cuota va a tener cada vez más incidencia”.

Al respecto, recordó que ésa fue la experiencia negativa que sufrieron los tomadores de créditos indexados por UVA. Al subir la cuota más allá de los ingresos, el monto se tornó impagable para miles de familias.

¿Tasa fija o variable?

Es muy importante conocer si la tasa del crédito es fija o variable, y qué sistema de amortización se va a usar. En un país con alta inflación, siempre es más conveniente obtener un préstamo a tasa fija.

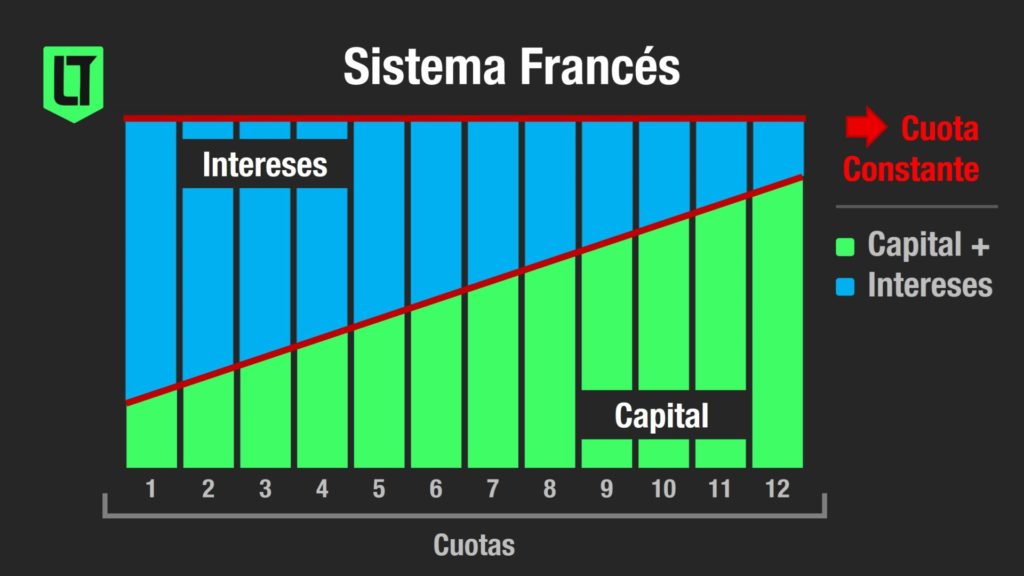

Sistema francés

Por lo general, los créditos para consumo usan como sistema de amortización el llamado “sistema francés”.

En este sistema, primero se paga el interés y, luego, el capital. Son cuotas constantes, pero en la primera parte se paga casi en su totalidad el interés del préstamo y poco capital, mientras que en la parte final, es al revés.

El sistema francés puede generar dificultades si se dejan de pagar las cuotas, sobre todo las primeras, porque se seguirá debiendo el capital. En este caso, el reclamo del dador del crédito siempre se efectúa sobre el capital adeudado.

Los préstamos a través de Procrear o de la ANSES son los más convenientes, ya que, para el economista, incluyen algún tipo de subsidio encubierto del Estado para los tomadores.

“Son subsidios que se otorgan en forma de préstamo para no generar la reacción de los contribuyentes que ayudan a otorgarlos, pero que, a su vez, no tienen ningún tipo de beneficio”, apunta Simonella.

«Tips» para tomar un préstamo

- Cuota fija o variable.

- Gastos asociados al préstamo, por caso, el seguro que piden algunas entidades.

- Costo financiero total (CFT), que incluye -además de dla tasa de interés- los gastos administrativos y de mantenimiento de una caja de ahorro o de una cuenta corriente que exigen los bancos.

Y lo más importante: si el costo financiero del préstamo será mayor o menor al aumento esperado de los ingresos personales o del grupo familiar, porque eso va a determinar si es más pesada o más liviana la cuota a futuro.

» Lea también: 19/5/2021 | Cómo usar las tarjetas y evitar las estafas.